Ước mơ của một nhà sáng lập khởi nghiệp thường có thể được tóm tắt bằng câu nói có chủ đích và chủ yếu là ảo tưởng sau đây: “Chúng tôi sẽ tăng trưởng một vài vòng và trong một vài năm, chúng tôi sẽ phát hành cổ phiếu trên sàn giao dịch chứng khoán Hoa Kỳ.”

Nhưng một kịch bản nhiều khả năng trông giống như thế này:

Bạn đầu tư một vài năm làm việc chăm chỉ để xây dựng một cái gì đó giá trị. Một ngày nọ, bạn nhận được một đề nghị mua lại hoàn toàn bất ngờ. Bạn đang phấn khởi. Và bạn chưa chuẩn bị. Bạn bỏ mọi thứ để tập trung vào cơ hội này. Bạn bắt đầu 1 cuộc thẩm tra có chọn lọc. Công ty của bạn là một mớ hỗn độn (IP, hợp đồng, chịu hậu quả của sự khinh suất). Ngày trở thành tuần, tuần trở thành tháng. Bạn đã bỏ bê việc kinh doanh và gây quỹ. Bạn đang hết tiền. M & A( sát nhập và mua lại) giờ là lựa chọn duy nhất của bạn. Người mua nói rằng họ tìm thấy một loạt những con gián trong các bức tường và mất giá 1 cách thê thảm. Bây giờ thì sao?

Nghe khó tin nhỉ?

Đây vẫn là một tình hình thuận lợi: Bạn đã có một lời đề nghị! Hãy suy nghĩ về việc bạn đã đầu tư bao nhiêu thời gian cho các vòng cấp vốn khác nhau của mình. Hàng trăm tên và bảng tính Google hoặc quy trình CRM gần như được hỗ trợ bởi Streak.

Bạn đã dành thậm chí một phần trong số đó để hiểu các đường lùi ? Nếu bạn không sống theo tình huống được mô tả ở trên, hãy đọc theo sau đây.

E-WORD : MỘT SỐ ĐIỀU CẤM KỴ LẠ LÙNG

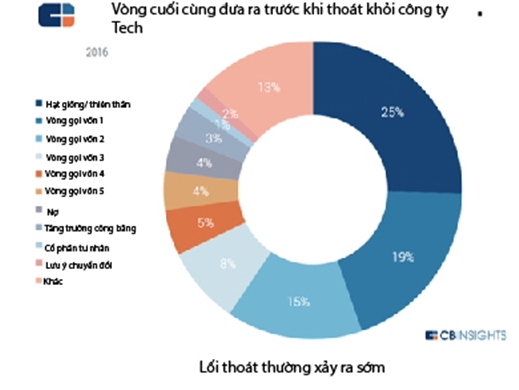

Các nhà đầu tư sống bằng đường lùi của bản thân , nhưng nhiều nhà sáng lập cứ mơ về kỳ lân và tránh các E-word cho đến khi quá muộn. Tuy nhiên, trong năm 2016, 97 phần trăm lối thoát là M & As. Và hầu hết đã xảy ra trước Series B

Khi bạn thoát khỏi vấn đề đó, nhóm của bạn và các nhà đầu tư của bạn được trả tiền. Thật kỳ lạ, Để sử dụng một phép ẩn dụ cờ vua, chúng ta nghe rất nhiều về “mở đầu Trò chơi” (khởi động tinh gọn) và “giữa chừng Trò chơi” (tăng trưởng), nhưng rất ít về kết thúc trò chơi này.

Kết quả là, những người sáng lập bỏ lỡ cơ hội kiếm tiền. Đây là một sự xấu hổ. Quỹ của chúng tôi có hơn 700 công ty trong danh mục đầu tư. Chúng tôi muốn đường lùi tốt nhất có thể đối với mỗi người trong số họ. Và vận may ủng hộ sự chuẩn bị! Bây giờ, làm thế nào để có 700 đường lùi (và đếm được chúng)?

Để khám phá chủ đề này, chúng tôi đã tổ chức một loạt các Lớp học khai thác các khách hàng doanh nghiệp, chủ ngân hàng, nhà đầu tư, luật sư và CEO khởi nghiệp có kinh nghiệm về M & A hoặc IPO tại San Francisco. Đó là một nhóm bao gồm những người sáng lập Guitar Hero – được mua bởi Activision; JUMP Bikes – một công ty danh mục đầu tư của SOSV được mua bởi Uber, Ubiquisys – được mua bởi Cisco và Withings – được mua bởi Nokia. Mỗi người một trăm triệu.

Những quan sát của họ có thể được tóm tắt dưới đây.

TỐI ĐA HÓA SỰ LỰA CHỌN

Những người sáng lập phải nhận thức được những gì đóng góp cho một đường lui. Điều này có nghĩa là hiểu được mối quan hệ đối tác và cách chúng được hình thành trong không gian kinh doanh mà doanh nhân đang làm việc, một người tham gia lớp Master nói.

Là người sáng lập, bạn xây dựng sản phẩm, công ty và các sự lựa chọn. Bạn cần hiểu các tùy chọn mở cho công ty của bạn và thực hiện các bước để kích hoạt chúng.

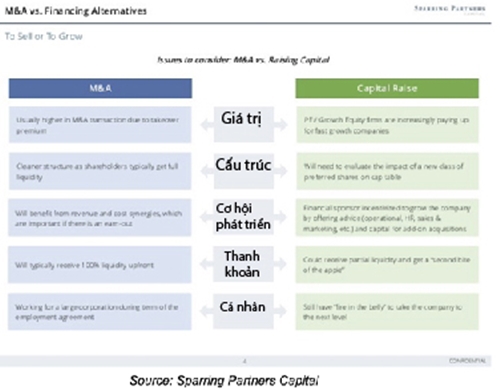

Một trong số đó có khả năng là một vụ mua lại, nhưng có những thứ khác như IPO (bao gồm cả vốn hóa nhỏ), RTO, SBO, LBO, Equity Crowdfunding và thậm chí ICO.

Nhà xuất bản không phải là một mục tiêu, nhưng với tư cách là một giám đốc điều hành, đó là điều bạn nên suy nghĩ càng sớm trong chu kỳ càng tốt, trong khi tập trung vào kinh doanh, chuyên gia đầu tư có trụ sở tại London Frederic Rombaut của Seraphim Capital cho biết.

Thật vậy, hầu hết những người tham gia đều nói rằng lối thoát hiểm phải luôn nằm trong chương trình nghị sự của giám đốc điều hành, bất kể quá trình này diễn ra sớm như thế nào. Các lối thoát hiểm nên nằm trong chương trình nghị sự của CEO. Không phải phía trước và trung tâm, nhưng trong chương trình nghị sự. M & A là sản phẩm phụ của một doanh nghiệp lớn và mục tiêu BD. IPO luôn là một lựa chọn một khi bạn đã xây dựng dự báo dòng tiền đáng kể.

Nó rất quan trọng để đặt câu hỏi như: Có bao nhiêu cuộc giao chiến chiến lược với những người mua tiềm năng mà bạn có trong tháng này? Là thông điệp và giá trị của bạn rõ ràng trong mắt họ? Bạn đã xem xét một ca khúc mua lại song song với việc gây quỹ chưa?

Nó không dừng lại ở đó :

GÂY QUỸ CỘNG ĐỒNG:

Có thể giúp thu hẹp một số khoảng trống ở giai đoạn hạt giống.

CÓ NHỮNG IPO SỚM HƠN

Trên các sàn giao dịch nhỏ hơn có thể là một lựa chọn để thu về hơn 10 triệu đô la – công ty khởi nghiệp robot Balyo đã công khai và huy động 40 triệu euro trên Euronext để thoát khỏi quyền hạn quan trọng của quyền lựa chọn đầu tiên do một trong những nhà đầu tư của công ty nắm giữ.

SÁP NHẬP NGƯỢC

Cũng có thể hoạt động: công ty exoskeleton y tế EKSO Bionics đã công khai theo cách này.

Một điều chắc chắn: Thời gian để thoát không phải là khi bạn hết tiền.

CÔNG TY ĐƯỢC MUA, KHÔNG BÁN

Kỳ lân hay không, lối thoát rất có thể là một vụ mua lại.

Như George Patterson, giám đốc điều hành tại HSBC ở New York cho biết, các công ty công nghệ tốt được mua, không bán. Câu hỏi đặt ra là: làm thế nào để mua?

Patterson nói điều quan trọng là phải hiểu cách thức sáp nhập và mua lại thực sự hoạt động; làm thế nào để chuẩn bị một khởi động cho một lối thoát; và làm thế nào để phát triển một cảm giác khác cho thị trường mà bạn đã thoát ra và vào.

CÁCH THỨC HOẠT ĐỘNG CỦA M & A

Nghe từ các cựu chiến binh của dev từ Cisco, Logitech, Dassault và IBM, một vài ý tưởng chính đã xuất hiện:

ĐỘNG LỰC KHÁC NHAU

Nó có thể từ ít nhất đến đắt nhất, hoặc như một hỗn hợp, như được liệt kê bởi Mark Suster, đối tác quản lý tại Upfront Ventures:

- Thuê nhân tài (1 triệu đô la / lần theo nguyên tắc – vấn đề về địa điểm)

- Khoảng cách sản phẩm

- Điều khiển doanh thu

- Mối đe dọa chiến lược (tránh hoặc trì hoãn sự gián đoạn)

- Di chuyển phòng thủ (không thể để cho một đối thủ sở hữu nó)

LÀM THẾ NÀO DOANH NGHIỆP TÌM THẤY BẠN

Các công ty tìm thấy các thỏa thuận thông qua việc phát triển quan hệ đối tác, đầu tư (CVC), các đơn vị kinh doanh của họ, nghiên cứu của nhà phát triển, phương tiện truyền thông và các nhà đầu tư.

Khi được hỏi về cách tiếp cận tốt nhất, Todd Neville, giám đốc Chiến lược và Phát triển kinh doanh doanh nghiệp tại IBM (người đã đưa ra mô tả chi tiết nhất về quy trình phát triển), cho biết, một điều tuyệt vời đối với một trong những khách hàng của IBM. Nếu họ phát cuồng về ngay cả một POC, chúng tôi sẽ quan tâm.

Nói cách khác, phát triển kinh doanh là phát triển doanh nghiệp.

NHẬN NHÀ THEO THỨ TỰ

Người mua thường muốn biết ba điều:

- IP của bạn có thực sự là của bạn không?

- Đội của bạn có khả năng không?

- Khách hàng của bạn sẽ ở cùng nhau xung quanh?

Đối với IP, họ sẽ kiểm tra hợp đồng của bạn (nhân viên và nhà thầu) và chạy một số phân tích mã tự động để sử dụng mã độc quyền và sử dụng nguồn mở. Họ sẽ đánh giá vi phạm IP tiềm năng. Không có điểm nào mua bạn nếu bạn kết thúc chi phí nhiều hơn trong các vụ kiện!

Đối với kỹ năng nhóm của bạn: Ngồi xuống với các kỹ sư của bạn sẽ nói với họ đủ nhiều mà không hiểu chi tiết về thuật toán này hoặc thuật toán đó. Điều cuối cùng mà một công ty muốn là bị buộc tội ăn cắp!Luật sư tham gia sớm có thể giúp đỡ. Càng dọn dẹp càng muộn, càng tốn kém và đau đớn.

PHÁT TRIỂN CẢM NHẬN VỀ THỊ TRƯỜNG CỦA BẠN

Phát triển mối quan hệ và tạo ra các nhà vô địch trong các doanh nghiệp. Nó sẽ giúp thúc đẩy thỏa thuận của bạn khi thời gian đến, và sẽ cho phép bạn giữ ngón tay của mình trên nhịp đập của chiến lược công ty để định thời gian cho các bước đi của bạn.

Bạn có đọc các cuộc gọi kiếm tiền của Cisco hoặc IBM (hoặc những người khác có liên quan đến bạn) không? Đây là nơi các chiến lược được trình bày. Là từ khóa của bạn đến trên đó hoặc trong thông cáo báo chí của họ?

Chris Gilbert, cựu CEO của Ubiquisys (được bán cho Cisco với giá hơn 300 triệu USD) đã rất đắn đo trong kế hoạch cho lối thoát của mình.

“ Việc bán hàng bắt đầu vào ngày đầu tiên và là một chức năng chỉ lãnh đạo – tìm ra ai sẽ là người mua của bạn. Chỉ CEO có thể làm điều này. Liên tục nói rõ lý do tại sao một công ty nên mua bạn,” ông Gil Gilbert nói. Mang thông điệp rõ ràng vào công ty mua lại để nó có thể được trình bày lên trên: đưa cho họ bản trình bày mà bạn muốn họ cho sếp thấy! Khi thời điểm thích hợp, buộc các quyết định thông qua cạnh tranh. Nếu bạn biết họ phải mua bạn, vị trí bắt đầu của bạn rất mạnh.

NGHỆ THUẬT KHÁM PHÁ GIÁ

Có hàng tá công thức (từ DCF đến so sánh) để đánh giá một thỏa thuận – điều đó cũng có nghĩa là không có gì là đúng. Một vấn đề là: Bạn sẽ bán được bao nhiêu và người mua sẵn sàng trả bao nhiêu?

Gilbert, tại Ubiquisys, đã mô tả mức độ tương tác chặt chẽ với nhân viên ngân hàng của mình đã giúp đẩy giá lên cao trong số các nhà thầu được lắp ráp.

Cũng giống như người mua, chúng tôi gặp các nhân viên ngân hàng và luật sư quá hiếm khi tại các sự kiện khởi nghiệp, nhưng có nhiều điều để học hỏi với họ. Họ thực hiện các giao dịch xảy ra, tránh xói mòn giá trị và tối ưu hóa giá cả. Họ cũng thường giới thiệu trước khi bạn thu hút họ, để xây dựng thiện chí và kiếm tiền cho doanh nghiệp của bạn.

Và nếu bạn lo lắng về các khoản phí, nhân viên ngân hàng phù hợp sẽ tự trả tiền cho mình bằng cách tìm thêm người trả giá và chơi trò chơi xấu cho bạn, tránh đối đầu trực tiếp với chủ nhân tương lai của bạn. Bạn có muốn một lát dưa hấu hoặc toàn bộ nho?

NÚT THẮT CUỐI CÙNG: LỐI THOÁT KHÔNG TỒN TẠI

Khi được hỏi về những gì xảy ra sau khi M & A hoặc IPO, người mua nói rằng họ thường hy vọng những người sáng lập sẽ ở lại với họ trong nhiều năm. Thường sử dụng việc tái đầu tư, kiếm tiền hoặc cổ phần của công ty mua lại để khuyến khích họ. Neville, từ IBM, đã đề cập đến một công ty bảo mật mà họ có được người sáng lập hiện là người đứng đầu một trong những bộ phận lớn nhất của IBM.

Trong trường hợp IPO, được cho là lối thoát cuối cùng, thì bất kỳ khối cổ phiếu nào được bán bởi những người sáng lập sẽ phải đối mặt với sự giám sát chặt chẽ và có thể gây ra sự giảm giá.

Vì vậy, ai thoát khỏi những giao dịch đó? Nhà đầu tư (và không phải lúc nào cũng vậy).

Cuối cùng, nếu độ tuổi trung bình của một người khởi nghiệp khi xuất cảnh là 8-10 tuổi, thời gian làm nhiệm vụ tích cực của những người sáng lập (nếu không được thay thế trong thời gian đó) còn kéo dài hơn nữa. Tốt hơn yêu thích vấn đề bạn giải quyết, và khách hàng của bạn!